금리상승 가능성이 낮은 상황에서 미국장기물에 투자하는 ETF(TLT, TIGER, ACE)

미국의 장기물 국채에 투자하는 대표적인 ETF를 소개하고 비교해 보도록 하겠습니다. 대표적인 해외 상장 종목으로는 미국 장기국채에 주로 투자하는 TLT(iShares 20+ Year Treasury Bond ETF)가 있습니다. 만기가 20년 이상인 장기 미국채에 투자할 수 있는 ETF로, 자산배분 시 안전자산 역할로 투자하는 가장 선호되는 미국채 ETF입니다. 그리고 국내에 상장되어 있는 ACE 미국30년국채액티브(H)와 TIGER 미국채30년스트립액티브(합성H)을 소개하도록 하겠습니다. 신한자산운용의 SOL과 한화자산운용의 Arirang ETF도 있지만 작은 거래량, 작은 시가총액으로 제외하였습니다.

장기채권에 투자하는 이유

장기 국채에 투자하는 이유가 무엇일까요? 그것은 바로 금리 변화에 따른 채권가격의 민감도가 크기 때문입니다. 단기물이 아닌 장기물이 금리에 민감한 이유는 무엇일까요? 그것은 바로 듀레이션이 길기 때문입니다. 그럼 장기국채 ETF를 소개하기에 앞서 채권가격 변화에 영향을 주는 듀레이션이 무엇인가에 대해서 간단하게 살펴보도록 하겠습니다.

듀레이션?

듀레이션이란 투자자금의 평균회수기간을 의미합니다. 현재가치 기준, 채권에 투자한 원금을 회수하는데 소요되는 시간을 의미합니다. 또한 채권에서 발생하게 되는 현금흐름을 현재가치로 환산 후 산출한 만기인 즉, 가중평균 만기입니다.

단순한 예시로 만기가 30년인 표면이자 10%의 채권과 표면이자 1%의 채권이 있을 경우 어느 채권이 투자원금을 회수하는데 많은 시간이 필요할까요? 직관적으로 생각해 보아도 표면이자 1%를 주는 채권의 회수기간이 길다는 것을 알 수 있습니다. 이는 현재가치를 배재하고 직관적으로 살펴본 예시이며, 실제로는 시장금리로 미래의 현금흐름을 현재가치로 변환하여 계산해야 합니다. 이렇듯 채권의 현금흐름을 나열한 후 해당 년 별로 현재가치로 할인하여 구한 값을 가중평균한 것이 바로 듀레이션인 것입니다. 계산의 예시를 보시면 아래와 같습니다.

위 예시의 매컬리 듀레이션은 2.85년이며, 수정듀레이션은 2.71년입니다. 자세한 계산과 공식의 유도는 너무 방대해지기 때문에 생략하도록 하겠습니다. 듀레이션이 가지는 의미는 바로 해당 채권은 시장금리가 1% 하락하면 채권가격이 2.71%가 상승하고, 1% 상승한다면 채권가격이 2.71%하락한다는 것입니다.

듀레이션에 대한 일반적인 특징

- 이표채 채권 듀이션은 항상 만기보다 짧습니다. 당연히 중간중간 이자를 수취하면 회수하는 투자원금의 양은 줄어들기 때문입니다.

- 채권이 이표가 낮을수록 채권의 듀레이션은 길어집니다. 중간에 나오는 이자가 낮으니 그만큼 회수기간이 길어지는 것입니다.

- 할인채는 만기와 듀레이션이 같습니다. : 할인채란 중간에 이자를 지급하지 않고 발행 시에 지급이자를 제하고 결제되는 채권입니다. 그러므로 중간이 이자가 없으니 만기와 듀레이션이 같은 것은 당연합니다.

- 만기가 길수록 채권 듀레이션은 길어집니다. 이건 직관적으로 알 수 있는 부분입니다.

- 시장금리(시장수익률)이 높을수록 듀레이션은 짧습니다.

그럼 앞으로 설명 드릴 금리상황에 대한 기초설명은 여기까지 하고 다음 단계로 넘어가도록 하겠습니다.

현재의 시장상황과 그에 따른 전략

금리가 상승하면 채권가격은 하락합니다. 지금 현재 미국의 금리 상황은 가파른 물가상승을 잡기 위해 급등시킨 금리를 유지하고 있는 중이며, 연준과 시장이 모두 금리 인하에는 동의하지만 그 시기가 언제일지는 장담하지는 못하는 상황입니다. 이렇듯 금리가 횡보하거나 내려갈 일만 남아있고, 올라갈 가능성은 매우 적은 상황은 채권 투자 시에 채권 가격의 하방을 어느 정도 막아놓고 횡보 또는 상승만이 남아 있는 상황입니다. 이 것은 확률상으로도 매우 유리한 상황입니다. 주식 투자를 예시로 들어보겠습니다. 떨어지진 않을 것이고 횡보하거나 상승할 일만 남은 종목을 찾으신다면 여러분은 어떠한 결정을 하시겠습니까?

금리와 채권의 가격은 역의 관계입니다. 근대 앞으로 금리가 횡보 혹은 하락이라면 채권의 가격은 횡보 또는 상승이겠죠? 그럼 상승을 하는 것 중에서 더 크게 상승을 하는 종목을 매수해야 하는데, 채권의 경우 앞서 간략하게 설명한 채권의 금리 민감도인 듀레이션이 긴(큰) 채권을 매수해야 금리하락에 따른 채권 가격 상승효과를 극대화할 수 있다는 것입니다. 만기가 길수록 채권 듀레이션은 길어진다는 듀레이션의 일반적인 특징 기억나시나요? 바로 이점을 노리고 미국장기국채에 투자하는 것입니다.

그리고 만약 횡보장이 좀더 오래 지속될 것 같다고 판단되시면, 횡보장에서 유리한 전략인 커버드콜 전략으로 미장기물 국채를 운용하고 있는 SOL 미국30년국채커버드콜(합성) (473330)과 KBSTAR 미국채30년커버드콜(합성) (472830)을 투자하는 것도 한 가지 운용의 방법입니다.

미국30년국채커버드콜(합성) ETF 상품 소개와 커버드콜 전략의 이해

미국30년국채커버드콜(합성) ETF 상품 소개와 커버드콜 전략의 이해

미국30년국채커버드콜(합성) ETF 상품 소개와 커버드콜 전략의 이해 오늘은 금리의 방향성이 아직 뚜렷하지 않은 횡보장에서 채권에 투자하기에 적합한 ETF를 소개하고 해당 상품의 전략인 커버

lifeinfostorage.com

미국채장기물 ETF

개인이 미국채 장기물에 투자하기 위한 가장 손쉬운 접근은 바로 해당 운용전략을 가지고 있는 ETF를 매수하는 것입니다. 지금부터 그 대표적인 상품을 소개하겠습니다.

ACE 미국30년국채액티브(H)

ACE 미국30년국채액티브(H)는 Bloomberg US Treasury 20+ Year Total Return Index를 추종하고 해당 지수 이상의 초과수익률 달성을 목표로 운용되는 ETF입니다. 해당 지수는 미국 재무부에서 발행한 국채(Treasury) 중 잔존만기 20년 이상으로 구성된 장기국채 지수이며, 지수산출기관은Bloomberg Index Services Limited입니다. 지수의 듀레이션은 17.47년(2022.12.31. 기준)입니다.

비교 지수 대비하여 지속적으로 언더 퍼폼을 하고 있습니다. 그리고 듀레이션은 벤치마크와 같이 약 17년으로 유지되고 있습니다. 근대 최근에는 듀레이션이 4.81까지 떨어지며 불안정한 모습을 보이고 있습니다. 그리고 한 가지 의아한 점은 ETF 종목명칭은 미국 30년 국채라는 명칭인데 벤치마크의 듀레이션도 20년이 채 안 되는 것으로 세팅한 점이 좀 의아합니다. 차라리 이럴 거면 미국국채 30년이라는 것보다는 다른 명칭을 사용하는 것이 투자자에게 혼선을 주지 않는 방향일 것 같습니다. 구성종목은 아래와 같으며, ETF명에 (H) 표기가 들어간 상품이기에 환헤지를 하고 있습니다. 운용보수 측면에서도 비교 대상인 TIGER와 TLT에 비해서도 높은 편입니다.

TIGER 미국채30년스트립액티브(합성 H)

해당 ETF의 비교지수는 ICE BofA Long US Treasury Principal STRIPS 지수 * 100% 입니다. 지수의 유니버스는 미국채 30년물 원금 스트립이며, 총 20개 종목으로 구성되었습니다. 그리고 유니버스 종목 중 잔존 만기 25년 이상 종목을 지수 구성종목으로 편입하는 지수입니다. 지수의 듀레이션: 26.76년 (2023.02.28 기준)입니다.

해당 ETF도 비교 지수 대비하여 언더 퍼폼을 하고 있었지만, 최근 사이에 약간 올라온 상황입니다. 듀레이션은 26.74년입니다. 장기채에 투자하는 컨셉에 맞게 듀레이션을 20년 이상으로 유지하고 있습니다. 구성종목은 아래와 같으며, ETF명에 (H) 표기가 들어간 상품이기에 환헤지를 하고 있습니다. 운용보수 측면에서는 iShares 20+ Year Treasury Bond ETF(TLT)와 비슷한 수준입니다.

해당 ETF는 합성 ETF입니다. 따라서 스왑을 통해 지수를 추종하고 그 구성종목은 아래와 같습니다. 스왑 거래 상대방은 미래에셋증권, 메리츠증권, 키움증권입니다. 모두 국내 신용등급기준 AA-등급입니다.

위와 같이 벤치마크의 구성종목으로 SWAP 거래상대방이 복제 운용을 하고 있을 것으로 추정됩니다.

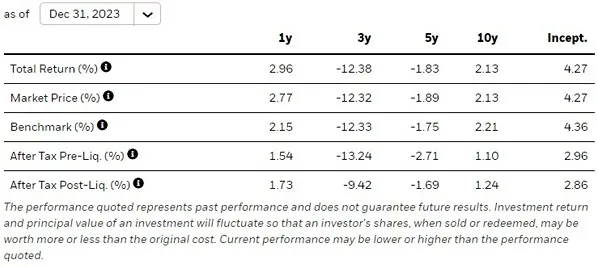

iShares 20+ Year Treasury Bond ETF(TLT)

성과는 연준의 금리 인하에 대한 기대감이 사그라든 후에 다시 하향 안정화되는 모습입니다. 따라서 다시 가격이 안정화되고 있고 이제 금리가 오를 때마다 분할 매수하는 방식으로 조금씩 모아나가는 전략을 통해 추후에 금리가 인하되는 때를 대비해야 하는 시점입니다. 구성 종목을 살펴보아도 AA 레이팅에 만기가 20년 이상인 미국 국채로 구성되어 있으며, 듀레이션도 25.64로 장기물에 투자하기에 적격입니다. 운용보수도 제일 저렴하며, 거래량과 유동성은 말할 필요도 없을 정도로 풍부합니다.

결론

장기물 투자에 적합하도록 운용되고 있는 것은 iShares 20+ Year Treasury Bond ETF(TLT)와 TIGER 미국채30년스트립액티브(합성 H)입니다. 또한 운용규모나 거래량 그리고 운용보수 측면에서 보았을 때 iShares 20+ Year Treasury Bond ETF(TLT)가 가장 비교 우위에 있으나, 국내 시장에서 거래하기에는 TIGER 미국채30년스트립액티브(합성 H)의 유동성도 충분합니다.

그리고 국내 상장 종목의 경우 모두 환헤지를 하고 있습니다. 금리와 환율은 매우 밀접한 관계를 가지고 있습니다. 미국의 금리가 현재 한국의 금리보다 높은 상황 때문에 원화의 가치가 절하(환율상승)된 상황입니다. 그렇다면 만약 미국의 금리가 내리고 한국의 금리가 동결이라면 그 스프레드는 좁아질 것이고 이는 필연적으로 원화가치의 절상(환율하락)의 결과를 불러올 것입니다. 그렇다면 우리는 금리로 인해 채권에서 이익을 본 부분을 환차손으로 까먹어 버리는 경우가 발생할 수 있습니다.

정상적인 상황이라면 한국보다 크레딧이나 경제력이 높은 미국의 금리가 낮아야 정상인데 지금과 같이 금리가 역전된 상황에서는 정상으로 회귀하는 순간도 대비할 필요가 있습니다. 따라서, 한국의 투자자는 채권투자에 있어서는 환헤지가 된 상품이 유리하다고 판단됩니다.

관련포스팅

- 미국30년국채커버드콜(합성) ETF 상품 소개와 커버드콜 전략의 이해

- 패시브 투자의 대장 S&P500 ETF 알아보기(SPY, SPLG, IVV, VOO, 국내 상장 ETF까지)

- Nasdaq 100 ETF 알아보기(QQQ, QQQM, 국내 상장 ETF까지)

- Dow Jones Industrial Average 추종 ETF 알아보기(DIA, TIGER 미국다우존스 30)

- Dow Jones U.S. Dividend 100 Price Return Index 추종 ETF 알아보기(SCHD, TIGER, SOL, ACE)

- 월배당, 고배당, 테슬라, 커버드콜 전략의 TLSY와 KODEX 테슬라 인컴 채권혼합 액티브 ETF 비교와 주의점

- 부상하는 인도에 투자할 수 있는 방법 ETF(INDA, INDY, KODEX 인도Nifty50, TIGER 인도니프티50, KOSEF 인도Nifty50(합성))

- 중국의 대안국가 베트남에 투자할 수 있는 ETF(ACE 베트남 VN30(합성)과 VanEck Vietnam ETF(VNM)

- 미국 상장 ETF의 각 분류 별 대표 ETF 추천

- 전 세계에 투자하는 분산 투자의 끝판 왕 Vanguard Total World Stock ETF(VT)

- 국내 상장 ETF의 각 분류 별 대표 ETF 추천

ETF 기본기

'경제, 금융 > 금융' 카테고리의 다른 글

| 미국 상장 ETF의 각 분류 별 대표 ETF 추천 (0) | 2024.02.28 |

|---|---|

| 중국의 대안국가 베트남에 투자할 수 있는 ETF(ACE 베트남 VN30(합성)과 VanEck Vietnam ETF(VNM) (0) | 2024.02.26 |

| 부상하는 인도에 투자할 수 있는 방법 ETF(INDA, INDY, KODEX 인도Nifty50, TIGER 인도니프티50, KOSEF 인도Nifty50(합성)) (0) | 2024.02.17 |

| 월배당, 고배당, 테슬라, 커버드콜 전략의 TLSY와 KODEX 테슬라 인컴 채권혼합 액티브 ETF 비교와 주의점 (0) | 2024.02.15 |

| Dow Jones U.S. Dividend 100 Price Return Index 추종 ETF 알아보기(SCHD, TIGER, SOL, ACE) (0) | 2024.02.13 |

| Dow Jones Industrial Average 추종 ETF 알아보기(DIA, TIGER 미국다우존스 30) (0) | 2024.02.11 |

| Nasdaq 100 ETF 알아보기(QQQ, QQQM, 국내 상장 ETF까지) (0) | 2024.02.09 |

| 패시브 투자의 대장 S&P500 ETF 알아보기(SPY, SPLG, IVV, VOO, 국내 상장 ETF까지) (0) | 2024.02.08 |

댓글